2024-09-18

M&Aで節税できる!株式取得スキームで買収をした会社の投資価額が 最大で100%、費用に落として税金を少なく出来る凄技の節税を解説!! これは見逃せません!

本日は、「複数回のM&Aで節税?!投資価額の最大100%、費用に出来る株式取得スキーム節税を簡潔に解説いたします!

令和6年度の税制改正により、2024年4月から新たに拡充されて始まった、

「買手向けM&A税制」。繰延期間も最大10年に伸びています!!

早速こちらから、解説していきますね。

Q1.「買手向けM&A税制」が、2024年4月からかなり拡充されて

凄い節税が出来ると聞いたのですが、そもそも「買手向けM&A税制」

とは、一体どのような制度なのでしょうか?

■M&Aの中でも、「株式取得」に限って使える節税対策のことですね。

一定の手続きを国に出来れば、数億円の投資額でも、10億円を投資上限としてその投資額の70%~100%を税務上の費用に出来る凄い税制です。詳しく見ていきましょう。

本来、M&Aの投資による株式の取得は「投資有価証券」として減価償却資産でもなく、ただただ資産に計上するだけで、5億円出資しようが1円も費用計上できるものではありませんでした。

しかし国も、事業承継をドンドン推し進めて欲しい観点から経済産業省が、何かしら買手に恩恵を与えようと税制優遇を創設したのがこの「買手向けM&A税制」。

正式名称は、「中小企業事業再編投資損失準備金」制度ですね。

2024年3月までは1回の買収を想定した、税法の設計でした。

しかし、令和6年度税制改正で大きく変化したので、次の質問を見ていきましょう。

Q2.「買手向けM&A税制」は令和6年度税制改正で、どのような改正が行われていたのでしょうか?

■今までの制度は、1回の買収を想定した設計で、税務上の費用計上限度が投資額の70%でしたが、2回目の買収は90%上限、3回目の買収はなんと、100%上限になったのです。詳しく見ていきましょう。

投資上限は、ご説明した通りですが、そもそも、この税制自体が

繰延節税で、1年目で費用計上した限度額を5年間繰り延べて、6年目以降、税務上の収益に1年分ずつ戻していく設計でした。

令和6年度改正では、この繰延期間もガッツリ延長されて、2回目以降の買収は10年繰り延べることが出来るようになりました。

数千万~数億円の法人税を10年間、支払わなくて良くなるのは凄いことですね。

Q3.実際には、この買手向けM&A税制優遇を受けるには、どういった手続きをしなくてはならないのでしょうか。

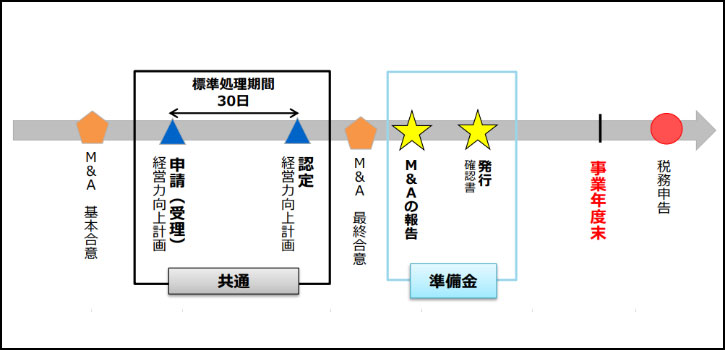

■経営力向上計画を、M&Aの基本合意後といういわば、中間契約後に申請を提出し、認定を受けなくてはなりません。

そして、最終契約後に通知書の発行を受けて、税務申告をしなくてはいけないのです。

詳しく見ていきましょう。

【参考】中小企業事業再編投資損失準備金を活用する場合の申請一覧

具体的なスケジュール感は、こちらの通りですね。

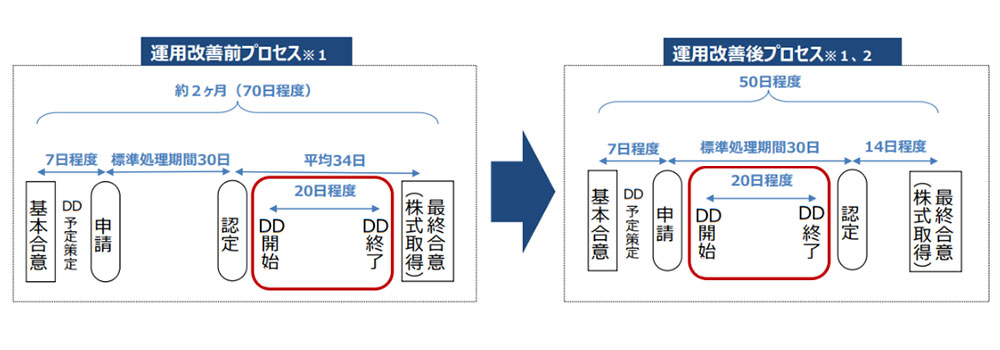

以上に加え、DDをするタイミングにも変化が起きています。

今までは、経営力向上計画の認定が下りてからでないとDDが出来なかったのですが、認定が下りる前からDDをすることが可能となりました。

経営力向上計画の申請時には、様々なチェックリスト元に進めていかないといけません。

このような時には、OFBグループ代表のような、M&A仲介が慣れている税理士先生にお任せした方が良いですね。

詳しい、手続き方法などは、概要欄に張り付けておきます♪

以上が、究極の繰延節税である「買手向けM&A税制」の概要でした。

本日は、「複数回のM&Aで節税?!投資価額の最大100%、費用に出来る

株式取得スキーム節税」を簡潔に解説いたしました!

いかがでしたか?

本日は、「複数回のM&Aで節税?!投資価額の最大100%、費用に出来る

株式取得スキーム節税」を簡潔に解説いたしました!

次回も、税金に関する最新ニュースをお届けしていくから

楽しみにしていてね。