2023-09-26

サラリーマン 増税

「サラリーマン増税」を簡単にいうと、会社員などの給与をもらっている人が税制面で不利になる改正案です。では、サラリーマン増税が行われた場合に、支払う税金がどれくらい変わってくるかについてとなっぴぃ☆に解説してもらいましょう。

※税金のシミュレーションにおいて所得控除などは考慮しない

そして、今回の目次はこちらになります!

Q1:会社員の給与所得控除が不利になると支払う税金はどれくらい変わる?

Q2:会社員の退職所得控除が不利になると支払う税金はどれくらい変わる?

Q3:通勤手当も年収に含まれる?

Q1.会社員の給与所得控除が不利になると支払う税金はどれくらい変わる?

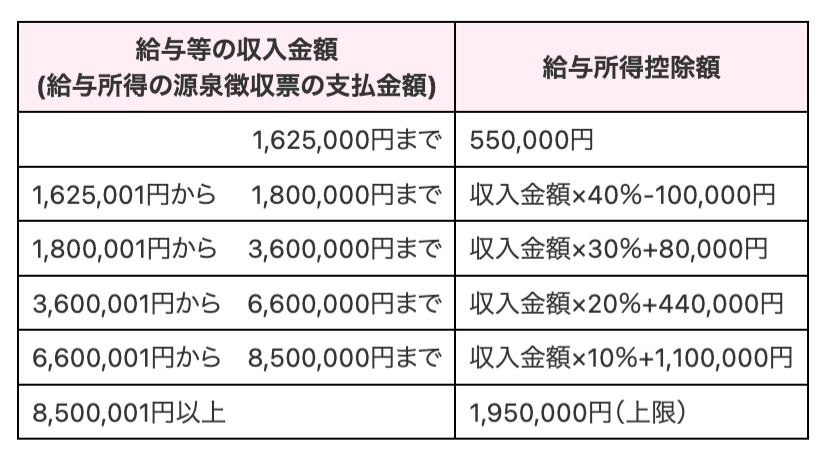

まず給与所得控除とは、個人事業主でいう必要経費にあたる部分だよ。税金は、収入(給与収入)から必要経費を差し引いた所得に応じて計算されるから、必要経費部分が多くなればなるほど、納める税金は少なくなるんだ。

でも、今国会で議論されているのは、必要経費部分にあたる給与所得控除を減らそうというもの。例えば、年収250万円のサラリーマンの給与所得控除が83万円だった場合の所得税は83,500円なんだ。

これがサラリーマン増税によって年収250万円のサラリーマンの給与所得控除が50万円に減ったとするよ。そしたらサラリーマンが納める所得税は、102,500円になり19,000円の負担が増えることになるんだ。所得が増えると住民税や保険料等も高くなることも忘れないでね。

《令和2年分以降の給与所得控除額》

引用:No.1410 給与所得控除

■平成27年分以降の所得税率

引用:国税庁No.2260 所得税の税率

Q2.会社員の退職所得控除が不利になると支払う税金はどれくらい変わる?

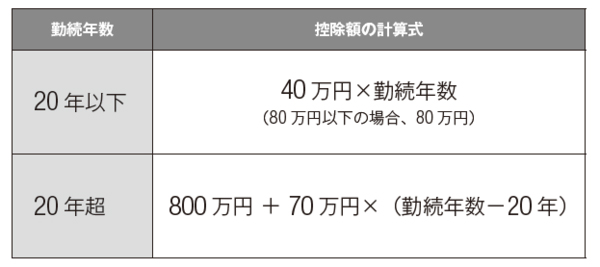

会社員が退職するときにもらえる退職金にも税金がかかるんだ。でも、老後資金となる退職金にたくさんの税金がかからないように、退職所得控除という働いた年数によって納める税金が少なくなる制度があるんだ。

国会ではこの退職所得控除を減らす議論もあるんだ。今の法律では、30年働き続けたら、800万円(40万円×20年)+700万円(70万円×10)=1,500万円の退職所得控除が認められているんだ。働いていた年数が20年までは、1年あたり40万円差し引くことができ、21年目からは1年あたり70万円差し引けるんだ。

でも、20年超えた部分も40万円にしていこうという話しも出ているんだ。退職所得控除が少なくなれば、退職所得も増えるから退職金にかかる所得税や住民税も当然増えるよね。とくに20年以上勤めている人にとっては、耳が痛い話なんだ。

■退職所得控除額

引用:No.1420 退職金を受け取ったとき(退職所得)

Q3.通勤手当も年収に含まれる?

インボイス登録を辞めたい時は、「登録申請の取り下げ書」をインボイス登録センターに提出しないといけないよ。最初からインボイス登録を辞めたい事業者は、9月30日までに書類を提出するんだ。10月1日を過ぎてからやめる場合は、「登録の取り消し」という複雑な手続きがあるから、税務署や税理士に相談してみよう。

Q4.インボイス登録を解除するときに注意することはある?

現在は、法律で認められている範囲の通勤手当については、年収に含めなくてもいいことになっているんだ。でも、この通勤手当が年収に含まれるという話も出ているよ。通勤手当は人によって違うけど、多い人は毎月10万円以上かかる人もいるんだ。

もし毎月10万円の通勤手当をもらっいる年収250万円のサラリーマンであれば、年収が370万円になる。所得税に換算すると、250万円で所得税が83,500円納めればいいところが、370万円だと154,500円になるから、71,000円も納める税金が増えることになるんだ。通勤手当も年収扱いになると、社会保険料も高くなるかもしれないから、サラリーマンだけの問題じゃなくなるんだ。